Pour les personnes vivant seules, la taxe foncière peut représenter une charge importante. Heureusement, des mesures d’exonération existent, basées sur le revenu fiscal de référence (RFR). Afin de bénéficier de cette exonération, vous devez comprendre les conditions et seuils spécifiques établis par les autorités fiscales.

Le revenu fiscal de référence est un indicateur clé qui détermine l’éligibilité à diverses aides fiscales. Pour une personne seule, il est impératif que le RFR ne dépasse pas un certain seuil, révisé chaque année. Respecter ces conditions permet de soulager significativement le budget des foyers modestes.

A lire en complément : Tout savoir sur le régime de la taxe foncière

Plan de l'article

Qu’est-ce que le revenu fiscal de référence ?

Le revenu fiscal de référence (RFR) joue un rôle déterminant dans l’attribution de diverses aides fiscales et sociales. Ce concept, intégré au code des impôts, est utilisé pour évaluer les capacités contributives des foyers fiscaux.

Le revenu fiscal de référence sert à déterminer plusieurs éléments essentiels :

A voir aussi : Les spécificités de la défiscalisation immobilière pour les professionnels

- La contribution sociale généralisée (CSG)

- L’impôt sur le revenu (IR)

- L’impôt sur la fortune immobilière (IFI)

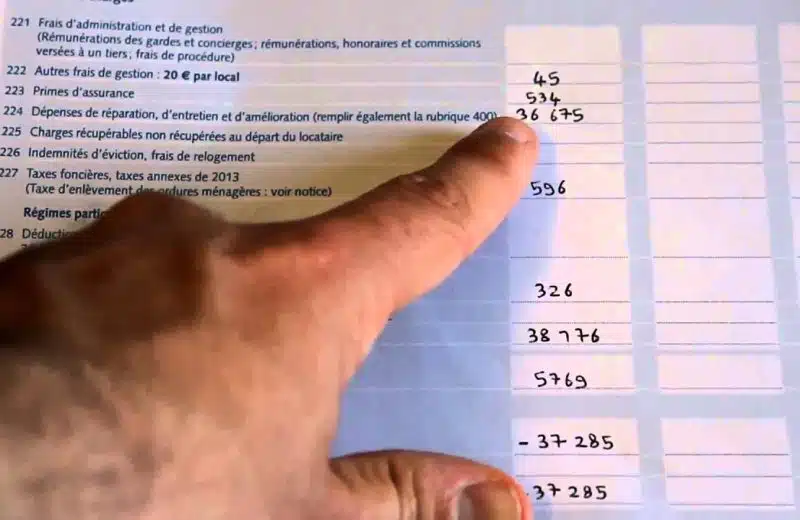

Pour une personne seule, le revenu fiscal de référence est fondamental lors de l’analyse de l’éligibilité à l’exonération de la taxe foncière. Les seuils de RFR sont révisés annuellement et varient en fonction de la composition du foyer fiscal. Un RFR inférieur à ces seuils permet de prétendre à des exonérations ou réductions de la taxe foncière sur les propriétés bâties (TFPB).

| Année | Seuil de RFR pour une personne seule |

|---|---|

| 2022 | 11 276 € |

| 2023 | 11 614 € |

Le revenu fiscal de référence inclut les revenus nets imposables, les plus-values, ainsi que les revenus exonérés d’impôt. Considérez ce chiffre comme une photographie globale de vos ressources financières, utilisée par l’administration fiscale pour ajuster vos contributions et aides.

Conditions d’exonération de la taxe foncière pour une personne seule

Pour bénéficier de l’exonération de la taxe foncière sur les propriétés bâties (TFPB), une personne seule doit répondre à certaines conditions strictes. Le revenu fiscal de référence est un critère central, mais d’autres éléments entrent en jeu.

Les personnes percevant certaines allocations peuvent prétendre à une exonération totale de la taxe foncière, notamment :

- L’allocation de solidarité aux personnes âgées (Aspa)

- L’allocation supplémentaire d’invalidité (ASI)

- L’allocation pour adulte handicapé (AAH)

Les résidents en EHPAD peuvent aussi bénéficier d’une exonération, sous réserve de conditions spécifiques. Pour les propriétaires investissant dans des travaux de rénovation énergétique ou des logements neufs, des exonérations partielles ou totales de la TFPB peuvent être accordées. Les logements neufs financés par des prêts aidés par l’État sont aussi éligibles à ces avantages.

Les seuils de revenu fiscal de référence sont réajustés chaque année. Pour 2023, une personne seule doit avoir un revenu fiscal de référence inférieur à 11 614 € pour prétendre à l’exonération. Les propriétaires doivent fournir des justificatifs et respecter les délais de dépôt pour leurs demandes d’exonération.

Les exceptions et cas particuliers peuvent être nombreux. Les propriétaires doivent se tourner vers leur centre des finances publiques ou consulter un notaire pour obtenir des informations personnalisées.

Seuils de revenu fiscal de référence pour l’exonération

Le calcul du revenu fiscal de référence (RFR) est déterminant pour l’exonération de la taxe foncière. Ce revenu sert à établir diverses impositions comme la contribution sociale généralisée (CSG), l’impôt sur le revenu (IR) et l’impôt sur la fortune immobilière (IFI). Pour une personne seule, le seuil de RFR à ne pas dépasser en 2023 est de 11 614 €. Des ajustements annuels peuvent intervenir.

| Foyer fiscal | Seuil de RFR 2023 |

|---|---|

| Personne seule | 11 614 € |

| Couple sans enfants | 15 000 € |

| Couple avec un enfant | 18 500 € |

Critères d’éligibilité additionnels

Au-delà du seuil de RFR, d’autres critères sont à considérer. Le foyer fiscal ne doit pas être soumis à l’IFI. Les propriétaires doivent vérifier leur éligibilité à d’autres dispositifs d’exonération ou de réduction.

- Allocation de solidarité aux personnes âgées (Aspa)

- Allocation supplémentaire d’invalidité (ASI)

- Allocation pour adulte handicapé (AAH)

Procédure et documents nécessaires

Pour bénéficier de l’exonération, les propriétaires doivent déposer une demande auprès de leur centre des finances publiques. Des justificatifs de revenus et d’allocations perçues seront requis. La rigueur dans le respect des délais de dépôt est essentielle pour éviter tout rejet de la demande.

Cas particuliers et exceptions à connaître

Pour les personnes résidant dans les départements et régions d’outre-mer (DROM), les règles d’exonération de la taxe foncière sur les propriétés bâties (TFPB) peuvent différer. Effectivement, les conditions spécifiques à ces régions doivent être étudiées attentivement.

Les démarches administratives peuvent aussi varier. Une réclamation concernant la TFPB doit être envoyée au centre des finances publiques. En cas de litige ou de besoin d’échelonnement, le centre des impôts est l’interlocuteur privilégié.

Pour les personnes qui ne remplissent pas les critères d’exonération mais rencontrent des difficultés financières, des dispositifs de compensation existent. Le Crédit d’impôt, le Centre communal d’action sociale (CCAS), l’Agence nationale de l’habitat (Anah) et MaPrimeRénov’ peuvent offrir des solutions adaptées. Le livret d’épargne populaire (LEP) peut aussi être une ressource utile pour alléger la charge fiscale.

Pour les transactions immobilières, le rôle du notaire est fondamental. Il peut répartir la TFPB entre l’acheteur et le vendeur, facilitant ainsi la transition et assurant que les obligations fiscales sont correctement respectées.