Dans le monde complexe de la fiscalité, le simulateur 2044 se révèle être un outil essentiel pour gérer efficacement vos revenus fonciers. Il est crucial de maîtriser son utilisation afin d’optimiser vos déclarations et de minimiser votre charge fiscale. Ce simulateur, mis à disposition par l’administration fiscale, permet de calculer de manière précise l’impôt sur le revenu applicable à vos bénéfices fonciers. Sa bonne utilisation nécessite cependant une compréhension approfondie de ses fonctionnalités et des spécificités des revenus fonciers. C’est là que les défis se posent pour la plupart des contribuables.

Plan de l'article

- Augmentez vos revenus immobiliers grâce au simulateur 2044 : un outil incontournable !

- Le simulateur 2044 : un allié précieux pour les investisseurs LMNP

- Maîtrisez le calcul du plafond LMNP grâce au simulateur 2044 : mode d’emploi

- Évitez les erreurs courantes avec le simulateur 2044 pour optimiser vos revenus locatifs

Augmentez vos revenus immobiliers grâce au simulateur 2044 : un outil incontournable !

Optimiser vos revenus fonciers avec le simulateur 2044 est une étape essentielle pour tous les investisseurs souhaitant maximiser leur rentabilité. Grâce à cet outil précis et fiable, vous pouvez évaluer facilement vos charges déductibles, calculer votre bénéfice imposable et ainsi prendre des décisions éclairées.

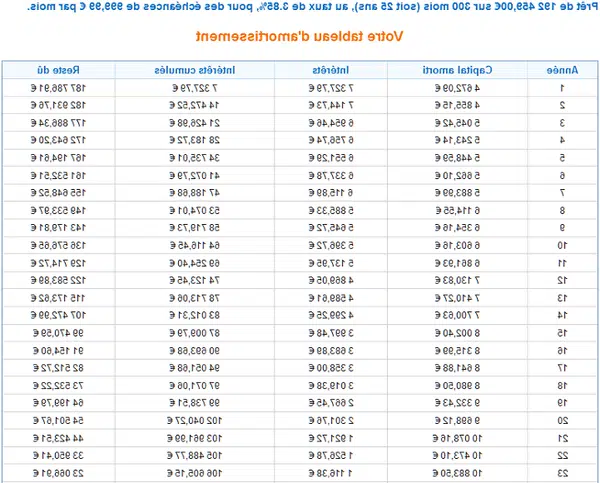

A lire également : Accélérer le remboursement de son crédit immobilier avec ces solutions performantes

Le premier avantage notable du simulateur 2044 réside dans sa capacité à traiter les spécificités des investissements en Location Meublée Non Professionnelle (LMNP). Effectivement, ce régime fiscal offre de nombreux avantages aux propriétaires qui louent leurs biens meublés. Le simulateur intègre ces particularités afin d’optimiser la déclaration fiscale et de permettre un calcul plus précis du plafond LMNP.

Pour utiliser efficacement le simulateur 2044, il est primordial de disposer de toutes les informations nécessaires concernant vos revenus fonciers. Vous devrez fournir notamment les montants perçus au titre des loyers, ainsi que l’ensemble des charges engagées pour la location (travaux, taxes locales…). Ces éléments permettent au simulateur d’établir une simulation réaliste qui reflète fidèlement votre situation financière.

Lire également : Simulateur viager professionnel : optimisez vos calculs en ligne

Lors de l’utilisation du simulateur 2044 pour vos revenus fonciers, certaines erreurs doivent être évitées. Assurez-vous que toutes les données saisies sont correctement renseignées sans omettre aucune information importante. N’hésitez pas à consulter un expert-comptable spécialisé en immobilier si vous avez des doutes ou besoin d’aide supplémentaire dans l’utilisation de cet outil.

Le simulateur 2044 est un instrument précieux pour les investisseurs en revenus fonciers qui leur permet d’optimiser leur déclaration fiscale. En l’utilisant correctement et en évitant les erreurs fréquentes, vous pourrez bénéficier pleinement des avantages offerts par ce régime fiscal spécifique à la location meublée non professionnelle. N’hésitez pas à faire appel aux services d’un professionnel si nécessaire afin de maximiser vos gains et minimiser votre charge fiscale.

Le simulateur 2044 : un allié précieux pour les investisseurs LMNP

L’efficacité du simulateur 2044 pour les investisseurs en LMNP réside aussi dans sa capacité à fournir une estimation précise des impôts à payer. En intégrant toutes les données nécessaires, telles que les taux d’imposition et les seuils de revenus, le simulateur peut calculer avec exactitude l’impôt sur vos bénéfices locatifs. Cela vous permet de prévoir votre charge fiscale et d’anticiper vos obligations financières.

Un autre avantage indéniable du simulateur 2044 est sa simplicité d’utilisation. Avec son interface intuitive et conviviale, même les investisseurs débutants peuvent facilement naviguer dans le processus de déclaration fiscale. Les différentes fonctionnalités proposées par l’outil facilitent la saisie des informations requises et offrent une expérience utilisateur fluide.

Le simulateur 2044 offre la possibilité de réaliser plusieurs simulations afin d’évaluer différents scénarios. Cette flexibilité est particulièrement bénéfique pour les investisseurs qui envisagent des stratégies alternatives ou qui souhaitent comparer leurs options avant de prendre des décisions importantes concernant leur patrimoine immobilier.

Un dernier avantage clé du simulateur 2044, souvent négligé mais essentiel, est sa fiabilité incontestée. En tant qu’outil développé par des experts en fiscalité immobilière, il se conforme scrupuleusement aux réglementations fiscales en vigueur. Vous pouvez donc avoir une totale confiance dans les résultats obtenus et être assuré de respecter vos obligations légales.

Le simulateur 2044 offre de nombreux avantages aux investisseurs en LMNP dans la gestion de leurs revenus fonciers. Grâce à sa capacité à prendre en compte les spécificités du régime fiscal LMNP, son efficacité dans le calcul des impôts, sa simplicité d’utilisation, sa flexibilité pour réaliser différentes simulations et sa fiabilité incontestée font de cet outil un allié précieux pour maximiser votre rentabilité et optimiser votre déclaration fiscale. N’hésitez pas à l’utiliser correctement avec toutes les informations nécessaires pour bénéficier pleinement de ses atouts et obtenir une vision claire et précise de votre situation financière immobilière.

Maîtrisez le calcul du plafond LMNP grâce au simulateur 2044 : mode d’emploi

Pour calculer efficacement le plafond LMNP à l’aide du simulateur 2044, vous devez suivre quelques étapes clés. Assurez-vous d’avoir rassemblé toutes les informations nécessaires avant de commencer. Cela inclut les revenus locatifs annuels bruts générés par vos biens immobiliers en location meublée ainsi que les charges déductibles liées à ces locations.

Une fois ces données en main, vous pouvez ouvrir le simulateur 2044 et commencer la saisie des informations demandées. Veillez à entrer avec précision tous les montants relatifs aux loyers perçus et aux charges réelles engagées pour chaque bien immobilier concerné par votre activité LMNP.

L’étape suivante consiste à indiquer si vous êtes soumis au régime micro-BIC ou au régime réel simplifié. Cette distinction est capitale car elle aura un impact direct sur le calcul du plafond LMNP. Si vous optez pour le régime micro-BIC, le simulateur appliquera automatiquement un abattement forfaitaire de 50% sur vos revenus bruts afin de déterminer votre bénéfice imposable. En revanche, si vous choisissez le régime réel simplifié, il faudra renseigner l’ensemble des charges déductibles spécifiques à votre activité (amortissements, intérêts d’emprunt…).

Une fois toutes ces informations saisies correctement dans le simulateur 2044, celui-ci fera alors son travail et réalisera une simulation complète du calcul du plafond LMNP. Les résultats obtenus seront affichés de manière claire et concise.

Il faut souligner que le simulateur 2044 ne se contente pas de calculer le plafond LMNP, il peut aussi fournir des informations supplémentaires telles que le montant total des charges déductibles, la taxe foncière à prévoir ou encore l’impact fiscal d’éventuels déficits reportables.

Pour une utilisation efficace du simulateur 2044, n’hésitez pas à faire plusieurs simulations en modifiant certains paramètres. Par exemple, vous pouvez tester différentes hypothèses en matière de taux d’occupation ou ajuster les charges déductibles pour évaluer leur impact sur votre résultat fiscal.

Utiliser efficacement le simulateur 2044 pour calculer le plafond LMNP nécessite une préparation minutieuse et un suivi attentif des instructions fournies par l’outil. En respectant ces étapes clés et en exploitant toutes les fonctionnalités offertes pour réaliser divers scénarios possibles, vous serez en mesure d’obtenir une vision claire et précise de votre situation fiscale en tant qu’investisseur LMNP. Le simulateur 2044 deviendra ainsi un allié incontournable dans la gestion optimale de vos revenus fonciers et vous permettra de prendre des décisions éclairées quant à vos investissements futurs dans ce domaine spécifique.

Évitez les erreurs courantes avec le simulateur 2044 pour optimiser vos revenus locatifs

L’utilisation du simulateur 2044 pour calculer vos revenus fonciers peut être un outil précieux, mais pensez à bien éviter les erreurs lors de l’utilisation de cet outil :

Ne pas fournir des informations exactes : Assurez-vous de saisir toutes les informations demandées avec précision dans le simulateur 2044. Cela inclut les montants exacts de vos loyers perçus et des charges déductibles associées à vos biens immobiliers.

Ignorer les particularités fiscales : Chaque situation fiscale est unique, pensez à bien comprendre les spécificités et règles applicables à votre situation particulière avant d’utiliser le simulateur 2044. Par exemple, si vous avez des biens en location meublée et non meublée, assurez-vous que le simulateur tienne compte correctement des différenciations entre ces deux régimes.

Omettre certains éléments déductibles : Il peut être tentant d’ignorer certains frais ou charges engagés dans la gestion de vos biens immobiliers afin d’optimiser votre résultat fiscal. N’oubliez pas que seuls certains types de dépenses sont réellement déductibles selon la législation fiscale en vigueur.

Ne pas garder une trace documentaire appropriée : Lorsque vous utilisez le simulateur 2044 pour calculer vos revenus fonciers, pensez à bien conserver une trace documentaire pour un éventuel contrôle fiscal ultérieur.

Ne pas tenir compte des évolutions législatives : Les lois fiscales peuvent changer régulièrement, pensez à bien vous tenir informé des mises à jour et ajustez vos calculs en conséquence. N’oubliez pas que le simulateur 2044 peut ne pas refléter immédiatement certains changements légaux récents.

En évitant ces erreurs courantes lors de l’utilisation du simulateur 2044 pour vos revenus fonciers, vous serez en mesure d’obtenir des résultats plus précis et fiables. Gardez à l’esprit que cet outil n’est qu’un moyen d’évaluer votre situation fiscale et ne remplace pas les conseils personnalisés d’un professionnel qualifié dans le domaine de la fiscalité immobilière. Prenez le temps nécessaire pour comprendre les spécificités propres à votre situation et consultez un expert si besoin est afin d’optimiser au mieux vos investissements fonciers.