La question majeure qui se pose lors de la création des SCI est celle du choix de l’option fiscale. Dès lors deux possibilités se présentent : Le régime d’imposition à l’IR ou le régime d’imposition à l’IS. Il est important d’adopter l’option fiscale adéquate pour une bonne gestion de votre société. Quel régime fiscal est adapté pour une SCI ?

Plan de l'article

SCI : qu’est-ce que c’est ?

Une SCI ou société civile immobilière est une société ayant pour objet l’acquisition, la conservation et en général la location d’un bien immobilier. Comme toute société, sa création exige au minimum deux associés. Elle exclut toute activité commerciale. Ainsi donc la création d’une SCI confère uniquement le droit d’acheter et de détenir les biens immobiliers. La vente n’est pas autorisée.

Lire également : Bien utiliser le simulateur 2044 pour vos revenus fonciers

Régime fiscal pour une SCI : IR

Lors de sa création, la SCI relève du régime fiscal des sociétés des personnes dont les résultats sont généralement imposés à l’IR (impôt sur le revenu). Cette forme d’imposition implique que les associés personnes physiques sont directement imposés sur les revenus fonciers. La société n’a aucun bénéfice à déclarer ni d’impôts à payer.

L’avantage principal de la soumission d’une SCI à l’IR se situe au niveau des plus-values. En effet, la soumission d’une SCI à l’IR permet de jouir d’un régime d’abattement sur les plus-values. Aussi, vous pourrez bénéficier d’une exonération sur les plus-values après 22 années de détention. L’exonération est totale après 30 année de détention.

A découvrir également : Comment obtenir facilement un prêt immobilier ?

L’inconvénient de l’IR est que les associés sont assujettis à l’impôt sur le revenu au taux de 15,5%. De plus contrairement à l’IS, les frais d’acquisition, les frais d’agence, les frais d’enregistrement ne sont pas déductibles des revenus fonciers.

Régime fiscal pour une SCI : IS

Le régime d’imposition à l’IR n’est pas obligatoire. Les associés ont la possibilité de soumettre les résultats de la société civile immobilière à l’impôt sur les sociétés (IS) s’ils le souhaitent.

Dans cette forme d’imposition la fiscalité de la SCI est indépendante de l’imposition des associés. En effet, le bénéfice réalisé par la SCI est soumis à L’IS au taux de 15%. Les associés ne sont pas assujettis à l’impôt. De plus, l’option de l’IS offre la possibilité à la société de n’être imposé que sur son résultat net de toutes les charges.

Dans le régime de l’IS, les frais de d’acquisition, les frais de dossier d’emprunt et de constitution de garantie sont déductibles des recettes de la société. Aussi, les frais de gestion, les primes d’assurance et les charges courantes de l’immeuble sont déduits des recettes pour leur montant réel.

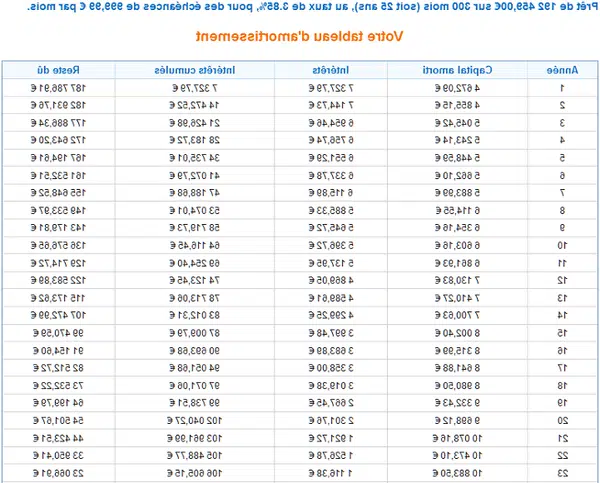

Contrairement à l’imposition sur le revenu foncier, l’impôt sur les sociétés autorise l’amortissement des immeubles que ce soit neuf ou ancien. Il s’agit d’un avantage considérable puisque l’amortissement du bien permettra de diminuer l’imposition. Plus précisément, la valeur de l’impôt payée est fonction du bénéfice réellement perçu.

Toutefois la SCI perd sa transparence fiscale en optant pour l’IS. De plus, en cas de revente du bien la taxation des plus-values est pénalisante. Aussi l’adoption du régime de l’IS est définitive et irrévocable.

Le choix d’un régime fiscal pour une SCI est complexe et implique une réflexion rigoureuse. Il est recommandé de consulter l’avis d’une agence juridique avant d’opérer un choix.

Les avantages fiscaux de la SCI en matière de transmission de patrimoine

En matière de transmission de patrimoine, la SCI offre des avantages fiscaux considérables. En effet, elle permet une gestion simplifiée de l’héritage et assure une protection optimale du patrimoine immobilier.

Au moment de la création de la société, les associés peuvent choisir entre deux statuts juridiques : le régime matrimonial ou le régime civil. Dans le premier cas, les époux sont automatiquement associés en indivision. Cette disposition est particulièrement avantageuse, puisqu’en cas de décès, cette forme permet aux biens immobiliers d’être transmis au conjoint survivant sans avoir à passer par un notaire.

Dans une SCI, chaque part sociale représente un pourcentage du capital social et non pas un bien matériel. Lors d’une succession, vous devez régler des impôts.

En définitive, la SCI est très avantageuse pour la transmission de patrimoine. Elle offre une gestion simplifiée et optimale du patrimoine immobilier, tout en permettant des économies substantielles sur les droits de succession. Vous devez veiller à bien choisir le régime fiscal qui convient, car cela aura une incidence directe sur les avantages fiscaux liés à l’héritage ou à la transmission entre proches parents.

Les critères à prendre en compte pour choisir le régime fiscal adapté à sa SCI

La gestion fiscale d’une SCI est un sujet clé pour les propriétaires. Si vous envisagez de créer une société civile immobilière (SCI), pensez à bien choisir le régime fiscal approprié en fonction des éléments suivants :

Le choix du statut fiscal dépendra aussi du nombre d’associés dans la SCI, ainsi que de leur lien familial ou non. De manière générale, si la SCI compte plusieurs associés, il peut être intéressant d’opter pour le régime de l’impôt sur les sociétés (IS). Dans ce cas, chaque associé sera imposé sur sa part des bénéfices générés par la SCI.

Les avantages fiscaux varient aussi en fonction du type de revenu généré par votre bien immobilier et déterminent ainsi le statut qui conviendra à votre situation financière. Les bénéfices industriels et commerciaux (BIC) seront préconisés pour les locations meublées tandis qu’en cas de location nue, seule une imposition au titre des revenus fonciers sera appliquée.

Si vous envisagez une détention longue avec éventuellement un projet transgénérationnel, nous conseillons la transmission directe au sein d’un patrimoine privé sans passer par une structure juridique comme celle-ci, car cela pourrait impliquer davantage de formalités, de coûts et des restrictions supplémentaires.

Le choix du régime fiscal adapté pour votre SCI dépendra de plusieurs critères. Si certains sont plus importants que d’autres, ils doivent tous être pris en compte afin de choisir la meilleure solution pour votre situation financière actuelle et future. Pensez à bien prendre en considération les conseils d’un expert-comptable spécialisé dans l’immobilier avant toute prise de décision quant à la nature juridique.