Dans un environnement économique en constante évolution, l’investissement dans l’immobilier locatif offre une stabilité inégalée. L’optimisation fiscale, un outil stratégique, permet de maximiser le rendement de cet investissement. Elle offre une flexibilité inestimable, permettant de naviguer avec agilité dans les fluctuations du marché. Pour bénéficier de ces avantages, une compréhension approfondie des mécanismes fiscaux est nécessaire. Les clés du succès résident donc dans la connaissance, l’expertise et la vigilance. Au-delà d’un simple placement financier, l’immobilier locatif est un véritable jeu d’échecs où chaque mouvement compte.

Plan de l'article

Investissement immobilier locatif : les atouts d’un placement rentable

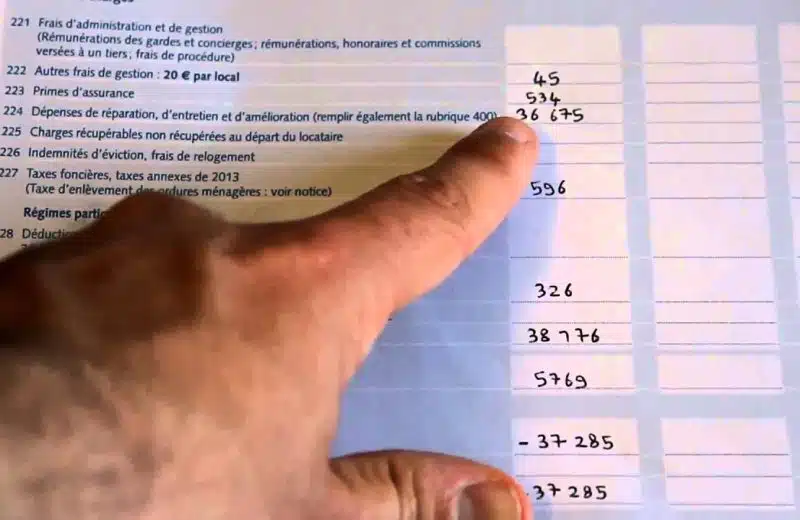

Les stratégies d’optimisation fiscale sont essentielles pour maximiser les bénéfices de l’investissement immobilier locatif. Parmi elles, la première consiste à profiter des dispositifs de défiscalisation tels que le régime Pinel ou le statut LMNP (loueur meublé non professionnel). Ces mesures permettent de réduire considérablement l’impôt sur le revenu en échange d’un engagement dans la location immobilière sur une durée déterminée.

A voir aussi : Gestion de copropriété : comment éviter les pièges courants

Une autre stratégie couramment utilisée est la mise en place d’une société civile immobilière (SCI) dont les avantages peuvent être multiples. En constituant une SCI, il devient possible de mutualiser les risques entre plusieurs investisseurs et ainsi limiter les coûts liés aux charges fiscales et sociales. Cela facilite aussi la transmission du patrimoine immobilier tout en préservant la continuité des investissements.

L’utilisation du levier fiscal offert par l’amortissement est aussi un moyen efficace d’optimiser ses impôts dans le cadre de l’investissement locatif. Effectivement, grâce à cette technique comptable, il est possible de déduire chaque année une partie du prix du bien immobilier afin de réduire son imposition.

A voir aussi : Calcul de la taxe sur les logements vacants : mode d'emploi et astuces

Il faut envisager la location : vide ou meublée. Les règles fiscales diffèrent selon ces deux options et il peut être judicieux d’étudier attentivement chacune pour sélectionner celle qui sera la plus avantageuse compte tenu de sa situation personnelle.

Mettre en place des stratégies d’optimisation fiscale dans le cadre de l’investissement immobilier locatif permet non seulement de réduire son imposition, mais aussi de maximiser la rentabilité de cet investissement. Il est primordial de se faire accompagner par des professionnels compétents afin d’éviter les erreurs coûteuses et ainsi garantir le succès à long terme.

Optimisation fiscale : comment réduire ses impôts grâce à l’immobilier locatif

Lorsqu’il s’agit de sélectionner les biens immobiliers pour un investissement locatif, plusieurs critères doivent être pris en compte. La localisation est un élément crucial. Pensez à bien choisir un emplacement attractif qui offre des perspectives de valorisation à long terme. Les quartiers en plein essor, proches des transports en commun et des commodités telles que les commerces et les écoles, sont généralement privilégiés.

La demande locative dans la zone choisie est aussi une donnée importante à considérer. Une ville dynamique avec une population croissante offre souvent de meilleures opportunités d’investissement immobilier locatif. Il peut être judicieux de se renseigner sur le taux d’occupation des logements dans la région ainsi que sur les tendances du marché local.

Au-delà des aspects géographiques, pensez à bien travaux permettra non seulement une mise en location plus rapide mais aussi une meilleure rentabilité financière à court terme.

Le choix entre investir dans du neuf ou dans de l’ancien dépendra notamment des objectifs personnels de chaque investisseur. L’avantage du neuf réside souvent dans sa conformité aux normes environnementales actuelles ainsi que dans certaines garanties constructeurs qui peuvent rassurer les potentiels futurs locataires.

Il faut prendre en compte le montant global nécessaire pour réaliser cet investissement immobilier locatif, incluant les frais d’acquisition, de rénovation éventuelle et de gestion. Il est primordial d’établir un budget réaliste en fonction des ressources disponibles.

Investir dans l’immobilier locatif avec une optimisation fiscale nécessite donc une analyse préalable approfondie des différents critères de sélection. En prenant en compte la localisation, la demande locative, l’état du bien immobilier ainsi que le montant global nécessaire pour investir, il devient possible de faire les choix les plus pertinents afin d’assurer la rentabilité et la réussite de son projet immobilier.

Sélection immobilière : les clés pour choisir le bien idéal

Lorsqu’on se lance dans un investissement immobilier locatif, il est crucial de connaître les erreurs à éviter pour garantir le succès de son projet. L’une des principales erreurs à ne pas commettre est de négliger la recherche et l’analyse approfondie du marché immobilier local. Il est primordial de bien comprendre la demande locative existante ainsi que les prix pratiqués dans la région.

Une autre erreur courante consiste à surestimer ses capacités financières et emprunter au-delà de ses moyens réels. On risque alors de se retrouver avec une rentabilité décevante voire déficitaire.

Il faut éviter d’investir dans des biens immobiliers trop spécifiques ou peu attractifs sur le marché locatif. Par exemple, investir dans un bien situé loin des commodités ou dans une zone peu demandée peut rendre difficile sa mise en location et affecter considérablement sa rentabilité.

Un autre point souvent négligé concerne la qualité du suivi et de la gestion du bien après son acquisition. Beaucoup d’investisseurs oublient qu’un bon entretien régulier permet non seulement de préserver la valeur patrimoniale mais aussi d’attirer des locataires fiables et solvables. Une mauvaise gestion ou un manque d’entretien peut conduire à une détérioration de l’état du bien, des retards de paiement ou même des problèmes juridiques.

Investir dans l’immobilier locatif avec une optimisation fiscale nécessite une approche rigoureuse et réfléchie. En évitant les erreurs classiques telles que le manque d’étude préalable du marché, surestimer ses capacités financières, choisir un bien peu attractif ou négliger sa gestion au quotidien ainsi que les aspects légaux, on maximise ses chances de réussite. Prendre le temps nécessaire pour analyser chaque aspect du projet permettra sans aucun doute d’éviter des désagréments futurs et garantir le succès tant espéré.

Investissement locatif : les erreurs à éviter pour réussir son projet

Au-delà des erreurs à éviter, il peut être judicieux de comprendre la fiscalité pour optimiser au mieux votre situation et alléger votre charge fiscale.

Une fois l’investissement réalisé, vous devez connaître les éléments clés pour maintenir une relation harmonieuse et pérenne.

Il ne faut pas négliger l’évolution du marché immobilier dans son ensemble. Être à l’affût des tendances économiques, des politiques publiques en matière d’habitat ainsi que des nouveaux projets urbains permettra d’anticiper les évolutions potentielles du secteur immobilier et de prendre les bonnes décisions quant à la gestion patrimoniale.

Investir dans l’immobilier locatif avec une optimisation fiscale demande donc rigueur, anticipation et expertise. En évitant les erreurs courantes tout en maîtrisant les clés du succès, vous maximisez vos chances d’obtenir un investissement rentable sur le long terme. N’hésitez pas à vous entourer de professionnels compétents afin d’être accompagné dans toutes les étapes cruciales de votre projet immobilier.