A partir de 1500€ de taxes, la loi Pinel serait le dispositif le plus bénéfique selon les spécialistes, bien plus que de vouloir se marier… En vingt ans, les prix de l’immobilier ont presque triplé, et compte tenu du faible volume de mises en chantier, une pénurie de logements neufs est prévue par les statisticiens.

Pour y faire face, le gouvernement offre jusqu’en 2021 une belle opportunité à tous les Français qui investissent dans de nouveaux logements : l’appareil Pinel.

A voir aussi : C'est quoi un mandat de location ?

Avec cet appareil, vous pourrez construire un bien immobilier (en devenant propriétaire d’une nouvelle propriété) tout en bénéficiant de déductions fiscales allant jusqu’à 63 000€ sur 12 ans. Vous payez seulement 35 -40% de la valeur réelle , et ce n’est pas « irréel ».

Grâce au simulateur ci-dessous, vous pourrez vérifier votre éligibilité à la loi Pinel, simuler vos économies d’impôt et découvrir les programmes immobiliers les plus rentables autour de vous.

A lire également : Comment se mettre en LMNP ?

En ce qui concerne l’impôt sur le revenu, être marié peut être un avantage exceptionnel. En fait, les couples mariés peuvent faire une déclaration conjointe et ainsi bénéficier de 2 parts du quota familial lors du calcul de l’impôt . Si, d’un point de vue général, cette situation peut miner les effets de la progressivité fiscale, certains spécialistes financiers affirment, d’autre part, qu’elle n’est pas si intéressante. Quelle est la vérité ? Découvrons ensemble dans cet article.

Plan de l'article

Payer des impôts tout en étant marié : quels changements ?

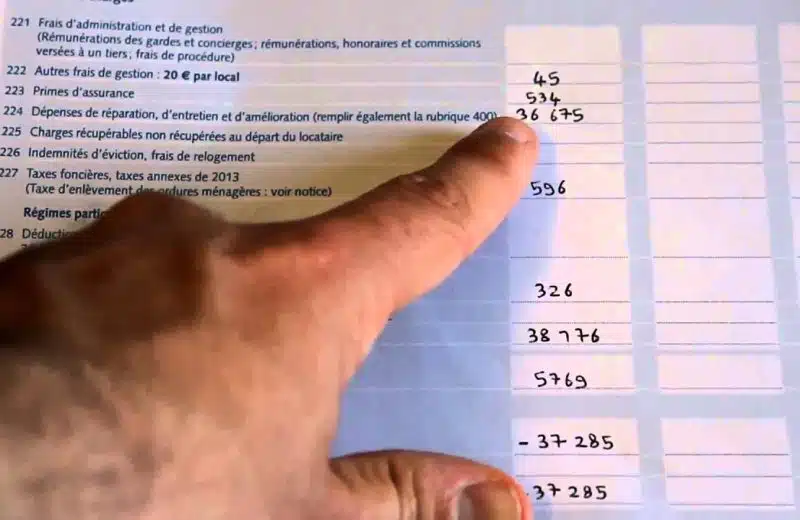

Deux contribuables mariés bénéficient d’une option fiscale à partir de l’année de mariage. Ils ont la possibilité de faire deux déclarations distinctes et chacun déclarer tous les éléments qui leur appartiennent. Cette option leur permet d’avoir une part des biens qu’ils reçoivent, tels que les revenus des immeubles indivis.

Ils ont également la possibilité de faire une déclaration commune . Dans ce cas, le couple devra mentionner tous leurs biens, qu’ils soient communs ou séparés. Le couple devra également mentionner tous les biens des personnes dont ils ont la garde.

Cette option n’est plus disponible pendant les années qui suivent le mariage. En effet, la déclaration commune sera la seule acceptée. La déclaration séparée n’est donc plus nécessaire, même si parfois certaines charges peuvent le rester. Cela est possible notamment si l’un des conjoints a abandonné le domicile conjugal, si les époux sont séparés des biens et vivent séparément, ou si les conjoints sont en attente de divorce ou de séparation.

Dans le cas d’une mort, les choses sont un peu différentes. Une déclaration conjointe devra être faite jusqu’à la date du décès de l’un des conjoints, puis une autre déclaration distincte pour le conjoint survivant à partir de cette date jusqu’au 31 décembre.

Payer des impôts pendant le mariage : est-ce avantageux ?

Le principe de la déclaration commune a ses avantages. Déjà, il faut comprendre que le calcul de l’impôt sur le revenu à payer est sur la base de tous les éléments signalés par les conjoints. Par conséquent, il est nécessaire d’inclure les éléments communs et propres après le mariage. Cela comprend différentes choses, à savoir : les personnes à charge, le revenu, les dépenses déductibles, les réductions d’impôtet les crédits d’impôt, etc.

En étant célibataire, chaque conjoint bénéficiait d’un avantage fiscal échelonné. Mais une fois marié, cette taxe d’avantage est incluse dans la déclaration conjointe. Prenons l’exemple d’un couple sans enfants, l’échelle des tranches d’impôt est doublée. Gardez à l’esprit qu’en se mariant, le couple bénéficie de deux parts du quotient familial. S’il n’a pas d’enfants, son échelle sera la suivante :

- Pour une tranche d’imposition allant jusqu’à 19.614 euros, le taux est de 0,00%

- Pour une tranche d’imposition comprise entre 19,614 EUR et 54.172 EUR, le taux est de 14,00%

- Pour une tranche d’imposition comprise entre 54.172 euros et 145.234 euros, le taux est de 30,00%

- Pour une tranche d’imposition comprise entre 145.234 euros et 307.566 euros, le taux est de 41,00%

- Pour une tranche d’imposition de plus de 307.566 euros, le taux est de 45,00%

Compte tenu de cette application mécanique de l’ impôt progressif sur le revenu , pour que la déclaration conjointe soit bénéfique au couple, les deux conjoints doivent avoir des niveaux de revenu très différents. Si les conjoints ont un revenu équivalent, l’économie fiscale sera plus limitée.

Imposition des couples mariés : un avantage non systématique

Toutefois, certains experts financiers montrent, à l’appui, que le fait d’être marié ne signifie pas toujours une diminution du montant des impôts à payer. En effet, plusieurs facteurs doivent être pris en compte afin de garantir que la fiscalité commune soit réellement bénéfique.

En principe, un couple marié ou marié est enclin à croire qu’il paient moins d’impôt parce qu’il est composé de deux personnes, et donc de deux impôts actions. Cependant, elle n’est avantageuse que si le revenu des conjoints est inégal et imposé dans une autre bande. Si le revenu est semblable, le TMI ou le taux d’imposition demeurera le même. Il est également avantageux que l’un des conjoints bénéficie d’une réduction d’impôt mais ne peut pas la déduire intégralement.

Il y a aussi un autre inconvénient qui mérite d’être souligné. Il s’agit de la décote qui est un mécanisme de réduction des impôts soumis à un certain seuil. En se mariant, et si les deux conjoints ont un revenu, cet avantage fiscal peut tout simplement disparaître. Pour la réduction, vous devez avoir un revenu inférieur à 1,569 euros pour une personne seule, et 2,585 euros pour les couples mariés ou en couple. Avec le régime fiscal progressif, si les deux conjoints ont un revenu, ce seuil peut être rapidement dépassé. Ce qui ne sera pas un avantage. Au contraire, le couple devra faire face à une augmentation considérable des impôts.

Paiement d’impôt pour un couple marié : que retenir ?

Ainsi, les couples mariés peuvent bénéficier de plusieurs impôts avantages, mais sous certaines conditions. Si elles sont respectées, alors oui, se marier peut payer moins d’impôts. D’autre part, si ce n’est pas le cas, se marier sera encore plus désavantageux pour le contribuable. De plus, il devra trouver une autre solution pour réduire son impôt sur le revenu . Heureusement, ce ne sont pas les choix qui font défaut !

Pour voir si le mariage est intéressant pour un couple d’un point de vue fiscal, il existe des simulateurs fiscaux accessibles sur Internet. Ces outils permettent de simuler tous les scénarios. Le couple disposera alors d’informations précises et détaillées sur son avantage fiscal futur.

Cependant, la décision de se marier n’est pas seulement influencée par l’éventuelle réduction d’impôt obtenue. Même si cette situation ne vous est pas avantageuse d’un point de vue fiscal, ce n’est pas une raison de rester célibataire. En passant, plusieurs autres dispositifs d’allégement fiscal vous sont offerts : droit Pinel, droit Duflot, résidences médicales, assurance-vie , etc. Il suffit de choisir celui qui convient le mieux à votre situation personnelle.